【不動産コラム】タワーマンションを活用した節税

タワーマンションを活用した相続税の節税について、最近よく耳にすると思います。

タワーマンションを購入すると、なぜ相続税の節税になるのか解説したいと思います。

基本知識として、土地には公的な評価額だけでも4つ(公示地価、基準地価、路線価、固定資産税評価額)あります。

公示地価と基準地価は「市場価格(一般的に売買が成立する価格)」を明示している一方で、路線価及び固定資産税評価額は、それぞれ市場価格の80%、70%を目安に決定されております。

相続税の計算をする際には、「路線価」を使用します。

例えば、当事務所は蔵前橋通りに面しており、路線価が400,000円(路線価は1㎡あたりです)に設定されていますので、仮にここに165㎡(約50坪)の土地を所有している場合は、40万円×165㎡=6,600万円の相続税評価額になります。

(市場価格は6,600万円を0.8で割り戻した8,250万円くらいになります。)

実際の相続税の申告においては、個別要因を+-しますが、基本的な考え方は上記の通りです。

平成27年1月より相続税が改正されましたので、これからは50坪の土地を所有しているのみで相続税が課税される可能性が出てきます。

一方でタワーマンションの評価はどうなるでしょうか。

路線価でマンション全体の敷地を評価する点は更地と変わりませんが、タワーマンションの場合は、その敷地を複数の区分所有者の「専有部分の面積」で按分するため、1人あたりの持ち分が少なくなります。

路線価でマンション全体の敷地を評価する点は更地と変わりませんが、タワーマンションの場合は、その敷地を複数の区分所有者の「専有部分の面積」で按分するため、1人あたりの持ち分が少なくなります。

建物についても、固定資産税評価額で評価し、その金額を複数の区分所有者の「専有部分の面積」按分するため1人あたりの金額が少なくなります。

さらにタワーマンション特有の論点として、2Fにある一般的な70㎡の部屋も40Fにある東京タワーが一望できる70㎡の部屋も相続税評価額は同じになります。

所有している「面積」を基に評価されるので、低層階だから安い、高層階だから高いという論点はありません。

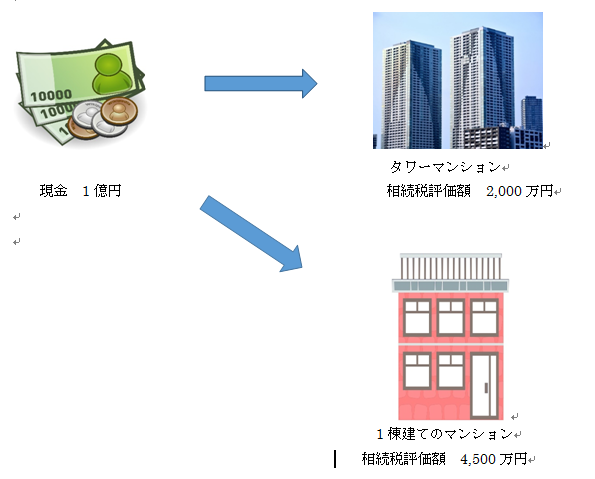

これにより一般的に1億円くらいのタワーマンションは相続税評価額に直すと2,000万円くらいになる場合が多々あります

ただ、節税のために購入するタワーマンションなら何でも良いかというとそんな事はありません。

年間市場に出回る4万戸以上の物件のうち節税に向く優良物件はわずか300万戸くらいと言われています。

優良物件とは以下の条件を満たす物件をいいます。

1:価格の下落リスクが少ない。

2:一定の運用利回りがある。(ある程度の賃料でいつでも貸し出せる)

3:相続税の評価額が引き下げられる。

このような物件は都心に集中していて、低金利政策を背景に値上がりが続いています。

収益還元価格(家賃収入から割り戻した物件価格)から判定すると、とんでもない高値件で推移しているのが現状です。

そのような高額な資金が出せるのであれば、利回りの良い物件の1棟買いも視界に入ってくるのではないでしょうか。

1棟モノであっても相続税評価額は下がります。

現金を100%として、タワーマンションの20%まではいかないまでも、45%くらいの評価額になる事は多々あります。

どのような不動産に投資をするかは、その人に判断によりますが事前にシミュレーションして慎重に決断する事が大切です。