不動産売却後の法人どうすべき? 清算する前に!

資産管理会社の合併のポイントまとめ。

ここでは、資産管理会社(不動産法人)の合併について、お話したいと思います。

消費税還付が出来たときに流行っていた「1法人1物件スキーム」。

実質1人の大家さんが、複数法人を所有して複数物件を管理していることはよくあります。

また、古くからの地主さんの中には、過去に資産管理会社(不動産法人)を設立し、気が付いたら複数法人になっていたという方もいると思います。

複数法人を運営すること自体は悪いことではありません。

ただ、複数法人を運営していると住民税均等割りは法人の数だけかかり、また税理士報酬も法人の数だけかかります。

さらに法人で所有していた不動産を売却や、事業を停止した場合は、法人としての「空の箱」だけが残り、今後の利用の仕方に困ります。

このとき、その法人が債務超過(資産よりも負債の多い)場合は清算や休眠の手続きを検討出できます。

しかし、資産超過(資産が負債より多い)場合は、課税関係(清算所得に対する法人税やみなし配当課税)が生じますので、簡単に会社を閉じることは出来ません。

そんな時に検討してもらいたいのが、「資産管理会社(不動産法人)の合併」です。

1.資産管理会社(不動産法人)の合併とは

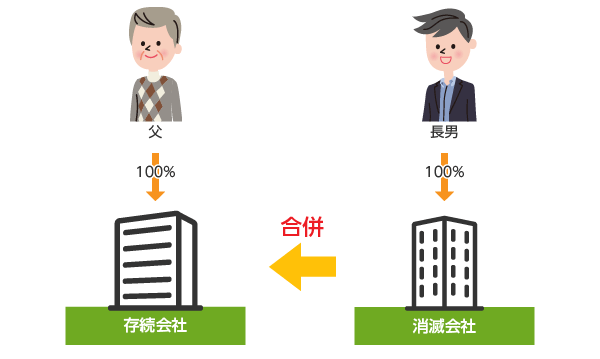

資産管理会社(不動産法人)に関わらず、「合併」とは、2つの法人が1つの法人になることを言います。

このとき、消滅する会社を「消滅会社」または「被合併法人」といい、存続する会社を「存続会社」または「合併法人」と言います。

また、税務上の合併には、「適格合併(テキカクガッペイ)」と「非適格合併(ヒテキカクガッペイ)」という2つの区分に分かれます。

不動産法人の所有者の皆さんは、無駄な課税を避けるため、必ず「適格合併」にする必要があります。

(1)適格合併

「適格合併」とは、不動産法人を所有している皆様を対象に簡単に説明すると100%グループ内の合併を言います。

そして、合併の対価としての「金銭」の交付がないものを言います。

100%グループ内とは、2つの法人の株主が「同一の者」であることを言います。

「同一の者」には、その人だけでなく家族などの一定の親族を含みます。

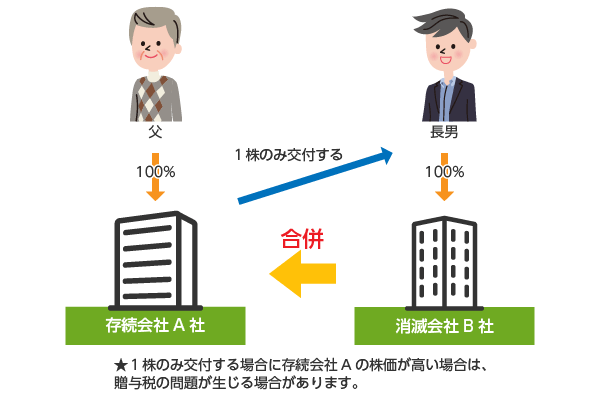

つまり、「存続会社の株主」が父で、「消滅会社の株主」が父の場合は、100%グループ内の合併になりますし、「存続会社の株主」が父で、「消滅会社の株主」が長男の場合も100%グループ内の合併になります。

(さらには家族みんなで株式を分散所有している状態も100%グループ内です。)

通常、不動産法人を所有している皆さまの法人の株主は、本人やその奥様、お子様で構成されていると思いますので、100%グループ内の合併になると思います。

また、合併の手続き上で、「消滅会社の株主」にお金を支払う事もなく、「存続会社の株式」を渡しますので、適格合併に該当することになります。

適格合併に該当した場合は、消滅会社の資産・負債を帳簿価額で存続会社に引継ぎますので、特に課税関係は生じません。

(2)非適格合併

「非適格合併」とは簡単に説明すると、企業買収のようなイメージで、「存続会社」と「消滅会社」の株主が他人どうしの場合を想定しています。

この場合は、「消滅会社」の株主は、時価で株式を売却したと考えて、課税関係が生じます。

2.資産管理会社(不動産法人)合併のメリット

(1)均等割りが少なくなる

法人の決算がマイナスでも発生する均等割りの7万円。

3社法人を所有していたら、年間21万、10年間で210万円です。

1社に集約することで、均等割りを少なくできます。

ただし、均等割りの区分は資本金等の額により変更しますので、資本金等の額が1,000万円を超えると1社で18万円になります。

(東京都の場合)

(2)税理士報酬が少なくなる

税理士の顧問報酬も1社にすることで、節約が可能です。

(3)管理や手間が少なくなり、スリム化できる。

複数法人を所有していると、領収書の整理なども「どの法人の領収書?」などと無駄な管理や手間が生じます。

1社にすることで、経理の手間も半減します。

(4)消滅会社の「青色欠損金」を存続会社に引き継げる

適格合併に該当し、法人の株主が過去5年を超えて変動がないなど一定の要件を満たせば、消滅会社の青色欠損金は存続会社に引き継げて節税になる場合があります。

3.資産管理会社(不動産法人)の合併のスケジュール

合併の手続きは、税務面での検討や調査からスタートし、合併契約書の作成株主総会の承認、合併公告、合併期日と段階的に進んで行きますが、何といっても大切なのが、事前に「存続会社」と「消滅会社」の借入先の金融機関に合併の旨を説明し、承認を得ることです。

借入先の金融機関が「NO」と言えば、進めることはできません。

<合併のスケジュール>

- 税務面での検討(適格合併に該当するかなど)

- 金融機関の承認(借入金先の金融機関の承認を得ます)

- 合併契約書の作成(合併比率の算定など)

- 合併契約書の承認(株主総会)

- 合併公告(利害関係者に合併の旨を公告します)

- 合併期日(合併効力発生)

大まかには、このようなスケジュールとなり、最終的に合併期日を迎えるまで4~5ヵ月の期間が必要です。

4.資産管理会社(不動産法人)の合併の費用はどのくらいかかる?

不動産法人を合併するには、法務的な手続きで司法書士報酬、株価算定で税理士報酬がかかります。

さらに消滅会社が不動産を所有している場合は、所有権移転登記にて固定資産税評価額の1,000分の4の登録免許税が必要です。

また、消滅会社に銀行融資が残っている場合は、融資変更の手数料が必要です。

| 種類 | 金額(目安) | 内容 |

|---|---|---|

| 司法書士報酬 | 100万円弱 | 公告、合併契約書の作成(実費込み) |

| 税理士報酬 | 25万円~40万円 | 株価算定、全体のディレクション |

| 登録免許税 | 固定資産税評価額×0.4% | |

| 借換え手数料 | 金融機関による | |

| 不動産取得税 | 非課税 | |

| 消費税 | 対象外 | |

不動産取得税は、吸収合併により消滅会社の不動産を引き継いだ場合はかかりません。

消費税は、合併による資産の移転は課税対象外なのでかかりません。

5.「無対価合併」に注意!

上記1にて、「適格合併」について、解説しました。

親族の所有している会社同士の合併の際に1つ注意をしてほしい事があります。

それは、「無対価合併」に注意するという事です。

「無対価合併」とは、消滅会社の株主に存続会社の株式の交付をしない合併を言います。

上記1の例が「適格合併」に該当するのは、存続会社A社が、消滅会社B社の株主である長男にその価値に見合ったA社の株式を交付しているからです。

この時において、仮にB社が債務超過(資産より負債が多い)で株価がゼロだからといって長男にA社株式を交付しない(無対価)と、この合併は「非適格合併」になります。

「100%グループ内」の判定における「同一の者」には、本人とその親族を含めて適格合併か非適格合併かを判定します。

しかし、無対価合併の場合は、もう1つ要件が加わり次のいずれかに該当する場合に限り、「適格合併」とされています。

無対価合併で適格合併になる要件

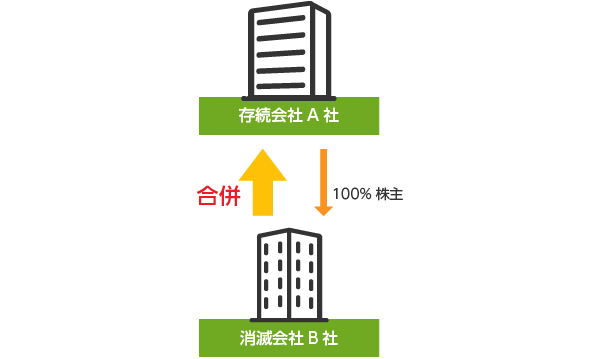

- 存続会社が消滅会社の発行済株式のすべてを保有する関係

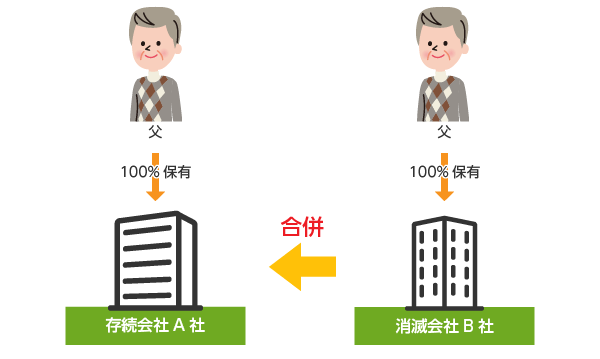

- 「同一の者」が存続会社と消滅会社の発行済株式のすべて(100%)を保有する関係など、被合併法人及び合併法人の株主等(注1)のすべてについて、その者が保有するその被合併法人の株式の数のその被合併法人の発行済株式等の総数のうちに占める割合とその者が保有するその合併法人の株式の数のその合併発行済株式等の総数のうちに占める割合とが等しい場合におけるその被合併法人と合併法人の関係

(注1)この「株主等」については、親族を別人として扱います。

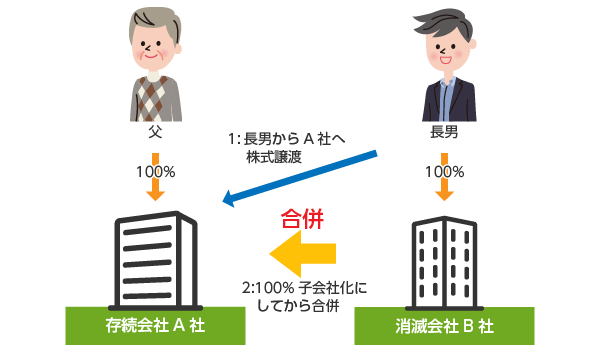

つまり、父がA社の100%の株式を保有し、長男がB社の100%の株式を保有する関係で無対価合併を行うと適格要件の②を満たさず、非適格合併になります。

結果的に次のような場合が「無対価合併」であっても「適格合併」になります。

1.については、消滅会社B社は、存続会社A社の100%子会社であるため、A社にしてみると自社に自社の株式を交付することができないので、無対価合併でも問題ありません。

2.については、父の100%の支配関係が、合併前と合併後で同じ割合なので、無対価合併でも問題ありません。

この場合で存続会社の株主が父、消滅会社(債務超過)の株主が長男の場合で、「非適格合併」を避けるには、どのように工夫すれば良いでしょうか?

「適格合併」」にするためには、次のような方法が考えられます。

無対価合併でも非適格合併を回避する方法

- 合併前に、存続会社が消滅会社の発行済株式のすべてを備忘価額(1円)で買取り、親子関係にしてしまう方法。

- 消滅会社の株主に、存続会社の株式を1株交付する方法。

(株式の交付をして、対価のある合併にする)

このように例えば1株を交付すれば適格合併、無対価であれば非適格合併となるという際どいルールですが、合併手続きの際はこれらを検証し、適格合併の要件を満たすことがとても重要です。

6.まとめ

ここまで不動産法人の合併についてお話しました。

合併のコストや手続きの面から言えば、消滅会社が不動産を所有している場合は、やはり少し大変です。

消滅会社に銀行借入が残っている場合は、銀行の承認なしでは進められません。

以前に流行った「1法人1物件スキーム」ですが、令和3年現在不動産の価格が上昇しており、高く売却された方も多いと思います。

不動産がなくなり、純資産がプラスの空の箱になった法人。

まずはこのような法人を消滅会社として、合併を進めるとよろしいかと思います。